Loginom Scorecard Modeler

Система построения скоринговых моделей

Разработка скоринговых карт для оценки кредитоспособности заемщика, уменьшения риска невозврата и связанных с этим расходов для финансовых, коллекторских и страховых компаний

Запросить демонстрацию

Loginom внесен в реестр

российских программ

Скоринг — отраслевой стандарт в сфере анализа кредитных рисков. Метод балльной оценки позволяет количественно оценить уровень благонадежности и кредитоспособности клиентов.

Более 90% банков создают и регулярно обновляют скоринговые модели, используя специализированные инструменты.

Решение —

Credit Scorecard Modeler

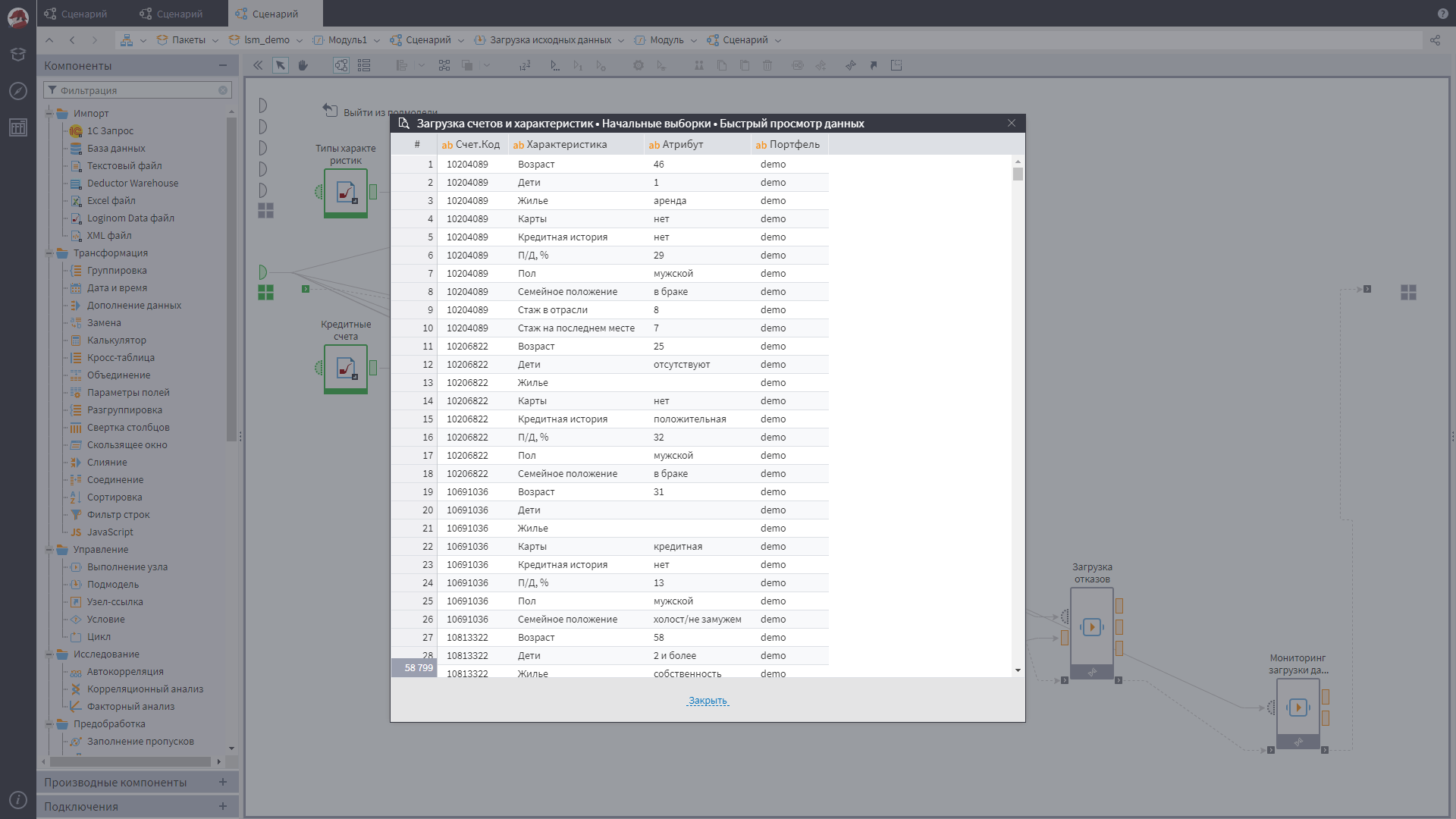

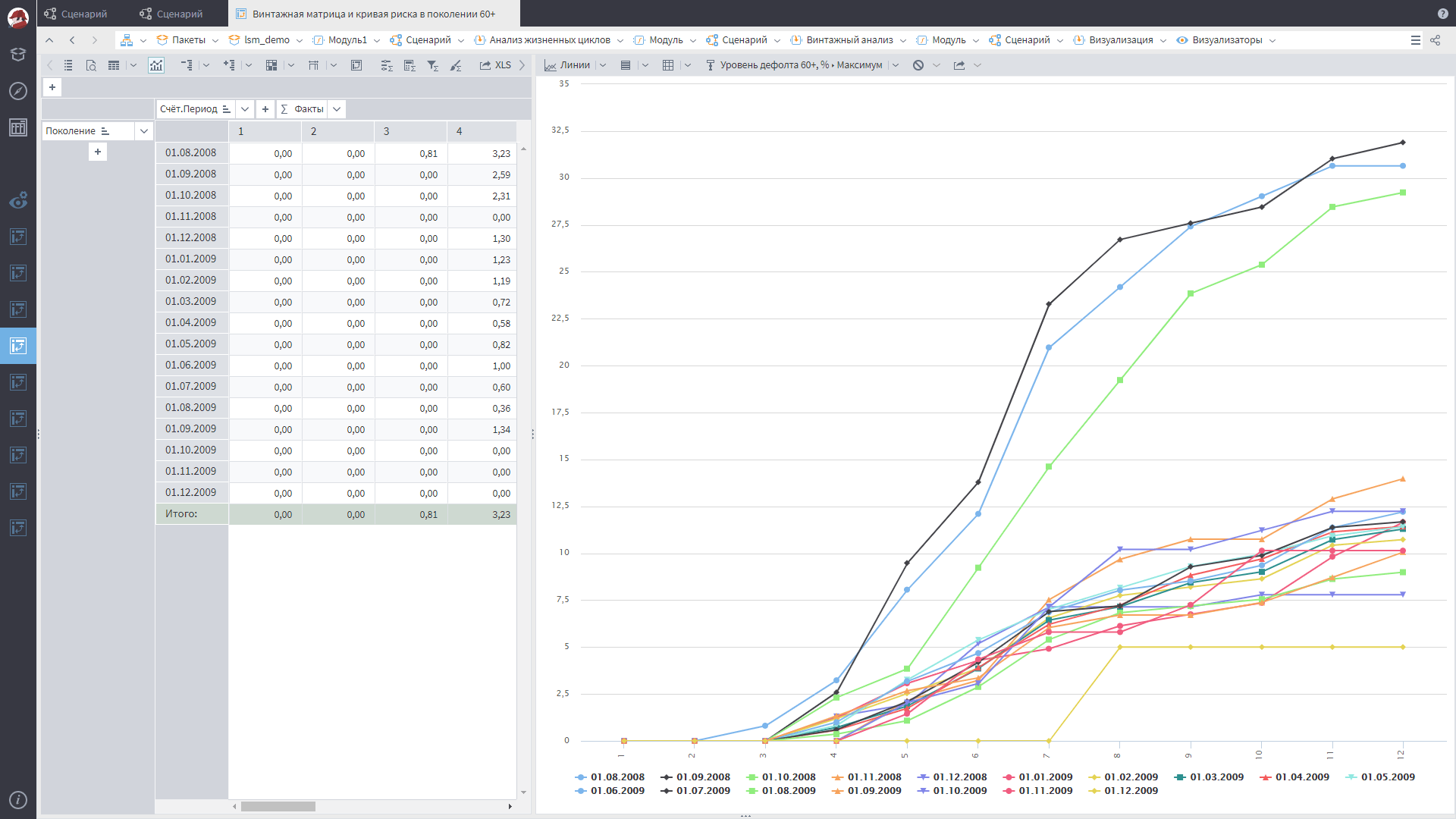

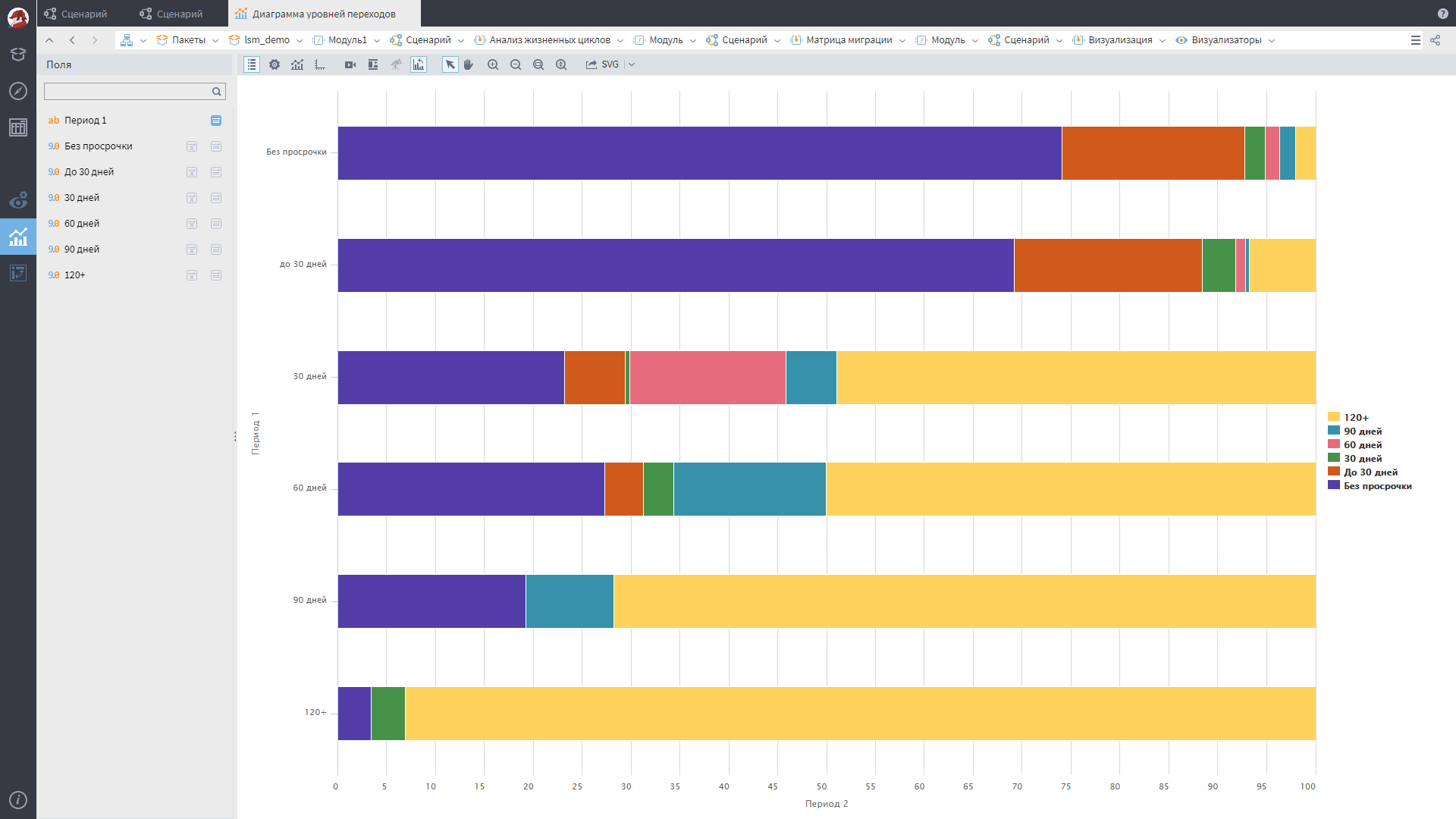

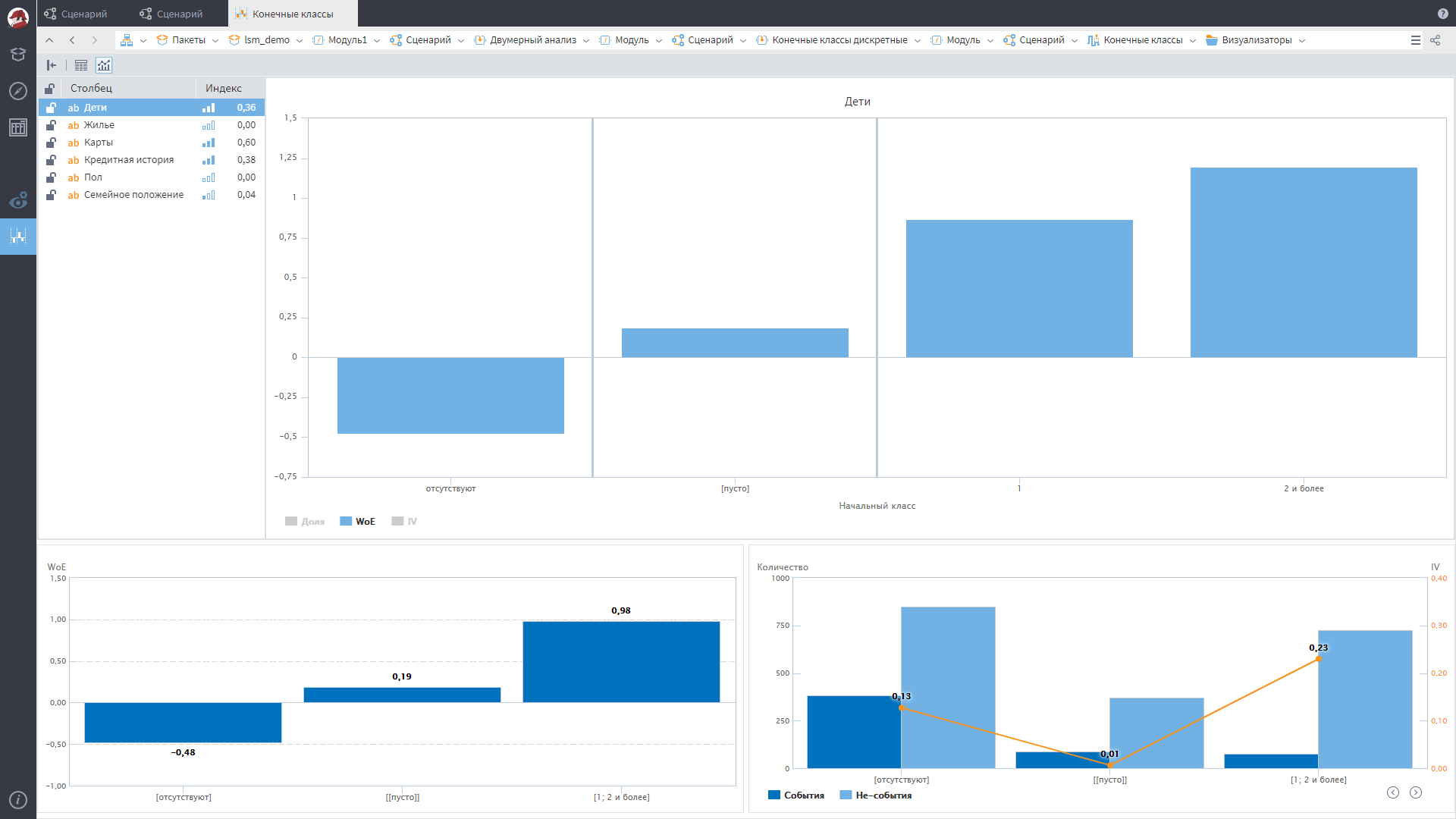

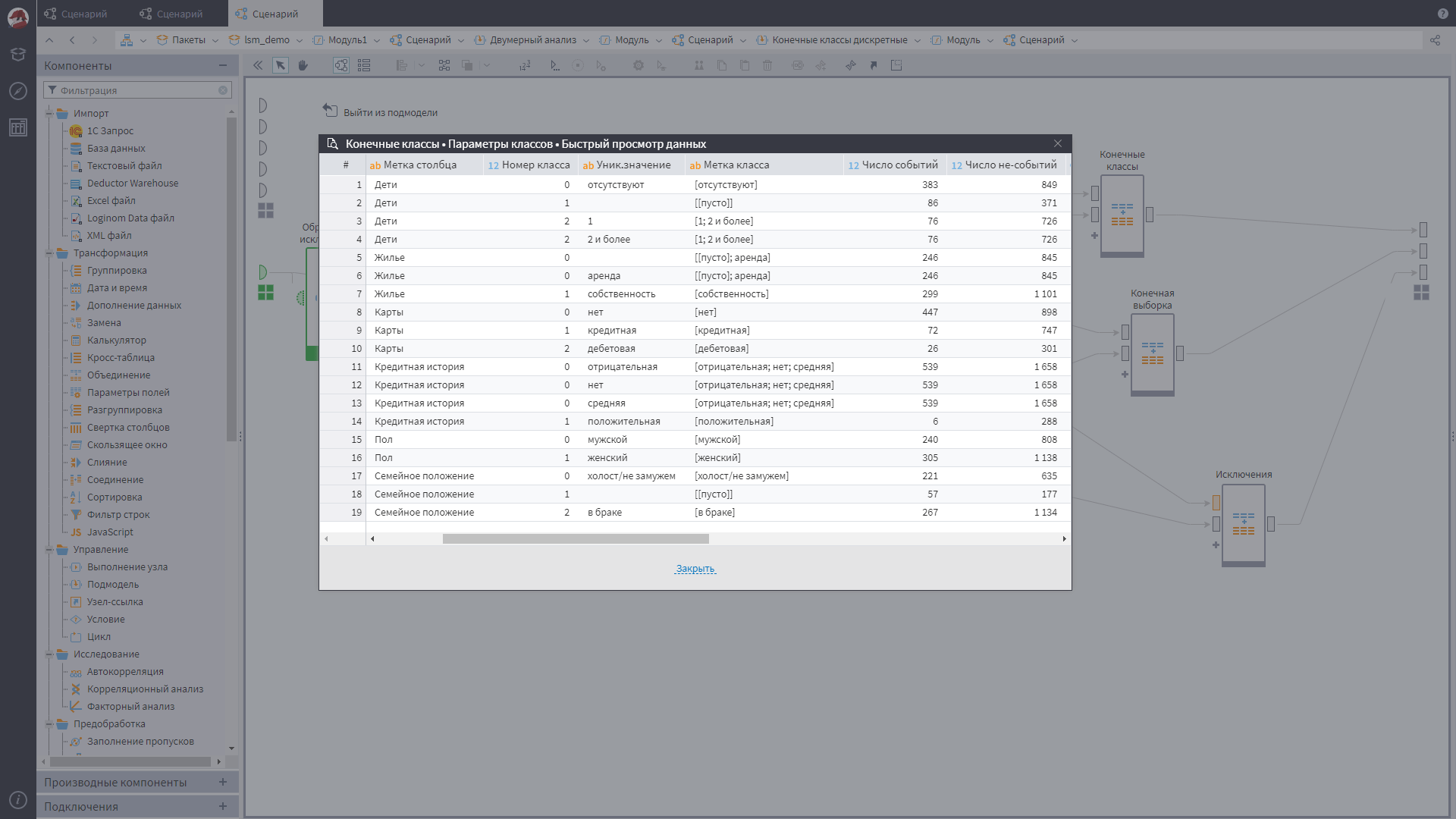

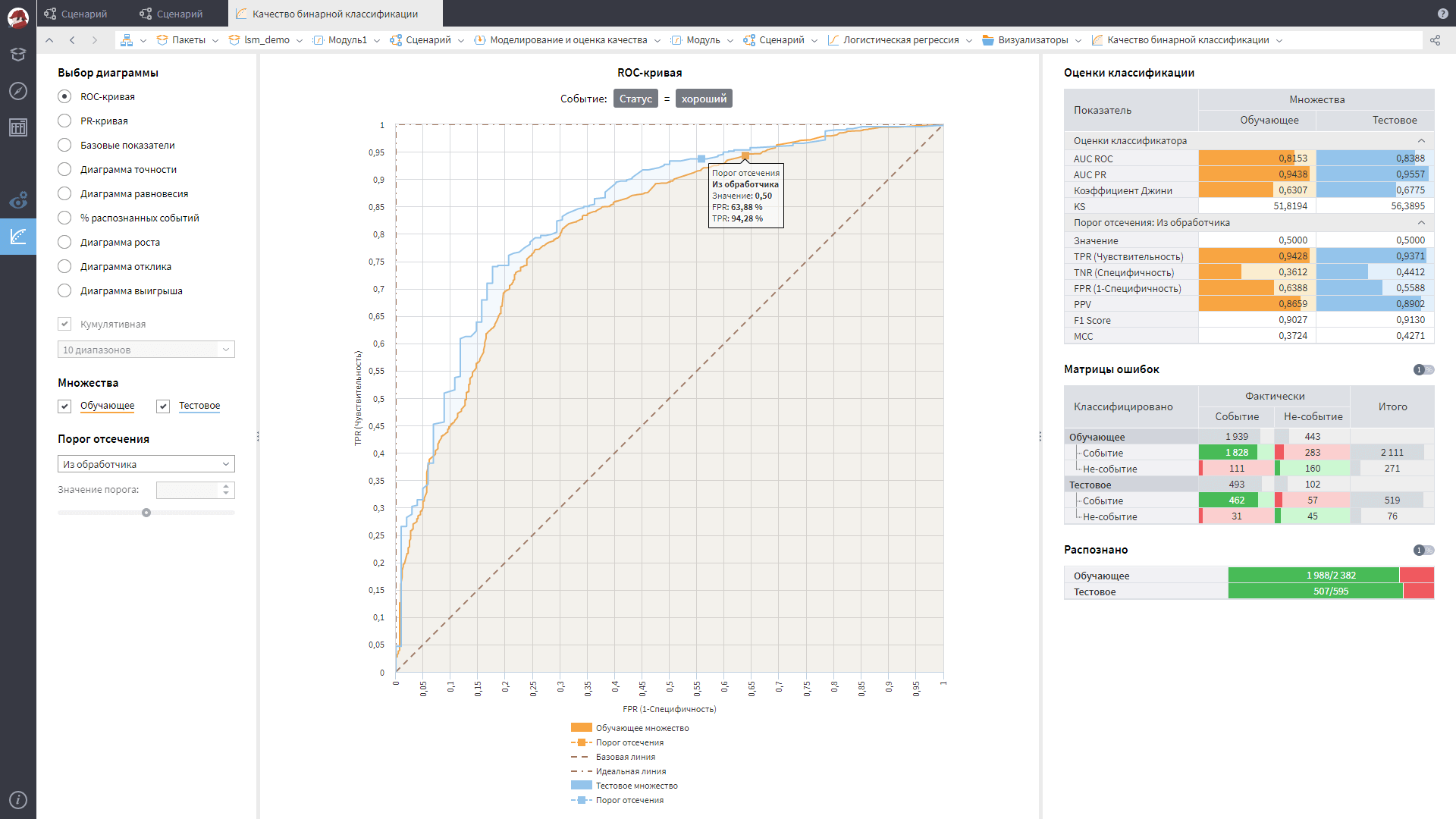

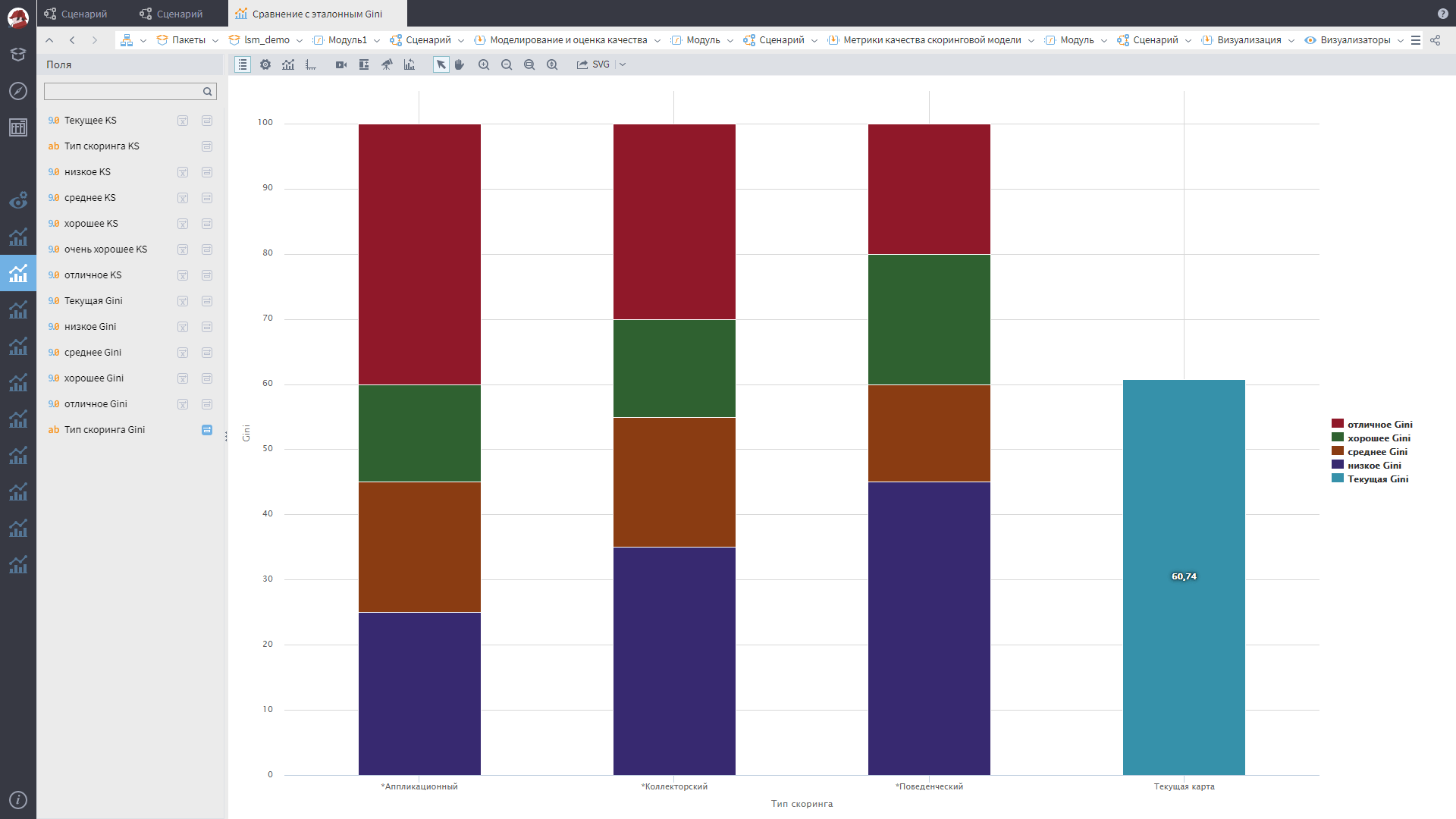

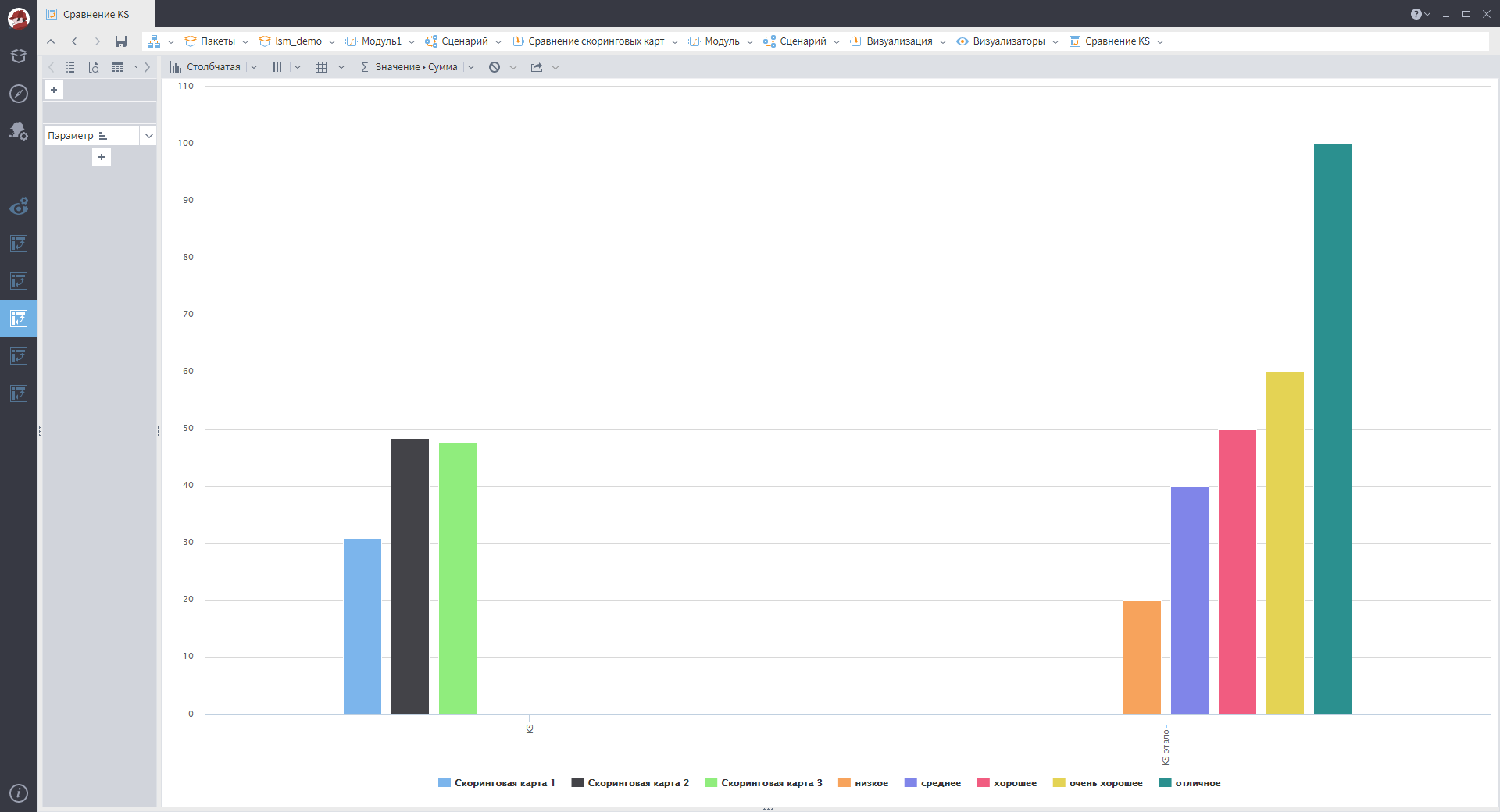

Комплексное решение, автоматизирующее процесс построения скоринговых карт. Применение системы позволяет на основании сотен характеристик заемщика количественно оценить связанные с клиентом риски и предсказать вероятность возврата им кредита. Разрабатывайте уникальные скоринговые модели, учитывающие специфику работы организации, клиентский сегмент и предлагаемые продукты

Дополнительные возможности

Расчет вспомогательных характеристик заемщиков

Loginom поддерживает интеграцию со множеством источников данных, участвующих в кредитном скоринге:- Бюро кредитных историй

- Антифрод-сервисы

- Государственные базы

- Социальные сети и другие

Разработка индивидуальных скоринговых моделей

Наши Data Scientist’ы разработают скоринговые карты под ваш бизнес

Использование скоринговых карт

Для встраивания скоринговой карты в бизнес-процесс используйте решение Loginom Decision Maker

Автоматизируйте скоринг и ускорьте принятие кредитных решений с Loginom Scorecard Modeler